それを見た方の中には、はなから融資を受けることを諦めてしまう人もいるでしょう。銀行が融資してくれなそうだから、現金で買える築古戸建にしようと不動産投資の方針を消去法で選んでしまう人も少なくないようです。

でも、ちょっと待ってください。本当に銀行は融資をしてくれないのでしょうか?

私は、そんなことはないと思っています。少なくとも私の不動産投資仲間の多くは、融資を受けることに成功しています。そのほとんどが、融資が出づらいと言われている会社員の兼業大家さんです。

そして、私がお取り引きする銀行の担当者さんは口を揃えて、「 ここ1~2年で、収益用不動産に対しての総融資額に大きな変動はない 」と言っています。

この差はなんだろう? と考えると、銀行融資を申し込む準備ができている人とできていない人の差なのではないかと思います。私が相談を受けた人たちの多くが、融資の可否を銀行に尋ねる上で、必要なことを伝えられていないと感じるからです。

私はこの13年間で計5行から、約7億円の融資( 物件購入、太陽光設備、運転資金など )を受けてきました。千葉県、埼玉県をターゲットにして副業で不動産投資を始めた時と、専業大家になると決めてエリアを茨城県に移した時には、融資してくれる銀行をゼロから開拓しました。

この経験をもとに、銀行から融資を受けるためのポイントを、何回かに分けてコラムに書いていきたいと思います。今回は、まず「 銀行に融資を打診するための準備 」についてです。

■ 銀行に融資を打診する前に準備をする理由

銀行に融資を打診する前には必ず入念な準備が必要です。

何の説明もないまま、不動産投資に対する融資の目線( 上限額、金利、期間などの融資条件 )を聞き出そうとする人もいるようですが、それだけでは融資を受ける関係にはなっていきません。

「 会社員の副業の方には融資を控える方針なんです 」と程よく断られてしまうことすらあります。これではちょっともったいないと思います。

融資を受けるということは、担当者さんについてもらって、係長、支店長代理、課長、支店長と支店内の役職者に稟議を回してもらい、金額によっては本部に決済をとってもらうことになります。

そのためには、初対面の段階から、「 担当者さんと信頼関係を構築するぞ 」という気持ちで臨むことが大切です。その心構えがないと、融資を受けられる関係に発展していかないのです。

このコラムを読んでいる方の多くは、会社に勤めていらっしゃると思います。ご自身の勤め先で、何らかの社内稟議を回したこともあるのではないでしょうか? 新しい取引先と実績のない商材を取引するとしたら、膨大な資料を用意して、入念な根回しをする必要がありますよね。

そして、その取引先の担当者やその商材に少しでも不安な点があったら、稟議をかける気にならないと思います。それがまさに、我々不動産投資家の稟議を回す銀行担当者の気持ちです。

「 この人なら大丈夫だ 」と担当者の方に信頼してもらって、大変な稟議プロセスに立ち向かってもらう必要があります。そのためには、初対面からきちんと資料を用意して、自分が信頼にたる人間だということをプレゼンテーションしていくことが重要です。

■ 信頼を得るために資料を事前に準備しよう

私が銀行に融資を打診する前には、必ず以下の4つの資料を用意するようにしています。こられを全て正確に用意します。

1、個人属性に関する資料

①経歴書( 出生、両親、家族、学歴、資格、仕事の略歴、年収、金融資産、住宅ローンやその他借入の有無など )

②源泉徴収票、確定申告書 3期分

③金融資産一覧と通帳残高のコピー

2、購入( 想定 )物件に関する資料

①物件概要書

②レントロール

③固定資産税評価証明書

④事業計画書( 収支計画と満室運営するプラン )

3、所有物件に関する資料( もし所有していれば )

①固定資産税評価証明書(※)

②既存借入の明細(※)

③収支の実績や見込み

④概要書・地図

4、所有法人に関する資料( もし所有していれば )

①事業の略歴

②決算書3期分

①経歴書( 出生、両親、家族、学歴、資格、仕事の略歴、年収、金融資産、住宅ローンやその他借入の有無など )

②源泉徴収票、確定申告書 3期分

③金融資産一覧と通帳残高のコピー

2、購入( 想定 )物件に関する資料

①物件概要書

②レントロール

③固定資産税評価証明書

④事業計画書( 収支計画と満室運営するプラン )

3、所有物件に関する資料( もし所有していれば )

①固定資産税評価証明書(※)

②既存借入の明細(※)

③収支の実績や見込み

④概要書・地図

4、所有法人に関する資料( もし所有していれば )

①事業の略歴

②決算書3期分

この中でも最も大事になってくるのは、「 1.個人属性に関する資料 」です。自分が信用できる人物だと理解してもらう資料だからです。特に1―①経歴書では、会社員としての略歴を強調するようにしています。取引をする上で、一般常識やマナーを理解していることをアピールするのが狙いです。( 冗長にならないように注意 )

親や配偶者にも必ず触れるようにしています。親や配偶者が地元に根付いていると銀行員の方に安心材料になりますし、所有する自宅などを相続予定の資産があるとみなしてくれて、稟議書にプラスに働くことがあるためです。

次に私が注力するのが、「 2.購入( 想定 )物件に関する資料 」です。どんな物件を購入したいと思っているのか、具体的なイメージを共有できなければ、銀行員の方も融資の可否を判断できないからです。まだ物件が見つかっていない時は、近しい物件の情報を不動産会社から取り寄せて、購入想定物件として資料にします。

この中で、特に重要なのは「 2―④事業計画書( 収支計画と満室運営するプラン )」です。収支計画とは、その物件を購入した時に、きちんとキャッシュフローが出て長期運営が可能かどうかを示す資料になります。

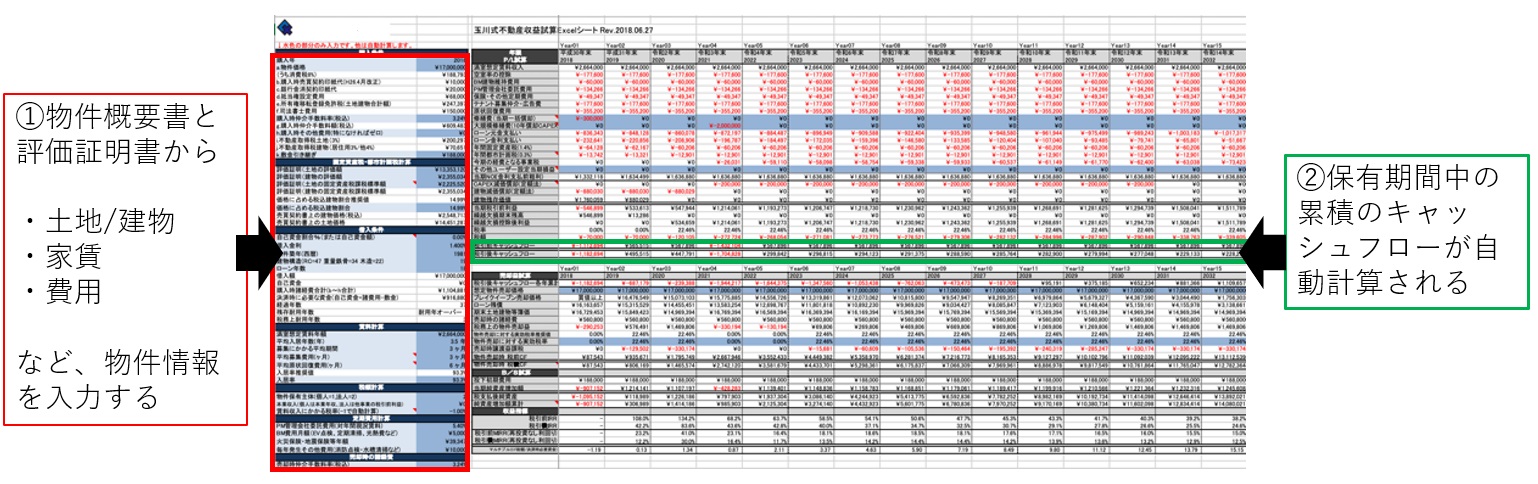

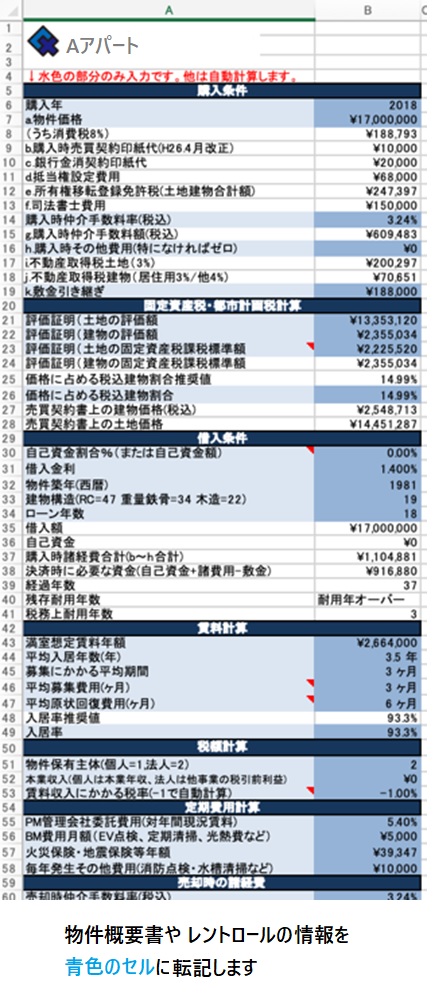

そのために私は、第11話「 利回りとキャッシュフローだけで購入判断するのは危険!? 出口を想定して純資産増加額を把握しよう 」でもご紹介した「 Excelでできる 不動産投資「 収益計算 」のすべて( 玉川 陽介著 ) 」を活用しています。

※クリックすると拡大します

※クリックすると拡大します

※15-1の図の左側の入力部分を拡大したもの

こちらを使って3つのシナリオの収支計画を作ります。

①空室率5%で順調に稼働するシナリオ

②空室率15%に悪化してしまったシナリオ

③金利が4%に暴騰してしまったシナリオ

②空室率15%に悪化してしまったシナリオ

③金利が4%に暴騰してしまったシナリオ

エクセルの空室率と金利の入力値を変えた3枚のエクセルシートを作るのです。

この収支計画エクセルを作る作業は必要ないという人もいます。なぜなら、銀行も独自のシステムがあり、物件概要書やレントロールなど必要な資料さえ渡せば、作成できるからです。

しかし、私はあえて作ることを、初対面で銀行の担当者さんと即座に信頼関係を構築する手段として重要視しています。これに加えて、どのように満室を維持していくか、入居者募集や修繕に対する考え方を別紙のワード文書にまとめておけば、「 この人なら大丈夫だ 」と思ってもらいやすいからです。

■ まとめ

これらの資料は、銀行にアポイントを取る前に準備しておくのがおすすめです。スルガ銀行ショック以降は、特に銀行員の方の会社員に対する警戒心も強く、アポを取ろうと電話しても程よく断られる場合もあるからです。事前に資料をまとめておけば、電話口でもアピールできますし、それが有効なアポイントにつながることもあります。

これらの資料を作るのに、最初は丸一日程度かかりますが、慣れてくると使い回すことで数時間のうちに作れるようになります。ちょっと大変ですが、頑張って準備してみてくださいね。

次回は、銀行に実際に訪問するときに、私が心がけていることについて書きたいと思っています。お楽しみに! では、また♪