前回は、キャッシュフローがプラスであることが、銀行からの融資を活用して収益不動産を買い進めていく必須条件と書きました。では、キャッシュフローがプラスであればそれだけで良いのか、というとそうではありません。

銀行にとってキャッシュフローがプラスであることは、当然のこと。それに、キャッシュフローは計算式によって、銀行や大家さんの裁量でプラスもなったり、マイナスにもなったりしますから、それだけを指標にはできないのです。

前回のコラムで紹介したキャッシュフローの計算式は、下記のものでした。

・融資対象物件単体キャッシュフロー

=家賃収入-経費( 含む借入利息 )-借入金元金返済( -所得税・住民税 )

この計算式を見てください。銀行や大家さんの裁量で比較的操作が可能なのは、「 借入金元金返済 」です。皆さんが銀行に融資を申し込む時、銀行との交渉で「 融資期間 」を決めますが、その長さによってこの金額も変わってきます。

融資期間が長くなれば、毎年の借入金元金返済額が減るので、年間のキャッシュフローは増えます。逆に融資期間が短くなれば、毎年の借入金元金返済額が増えるので、年間のキャッシュフローは減るということです。

極端な例として、毎年の借入金元金返済額をゼロにすれば、キャッシュフローは極大化します。そのため、キャッシュフローだけでは、判断の材料に不十分なのです。

■ キャッシュフロー以上に重視される「 債務償還能力 」

その結果、銀行は他にも幾つかのポイントを重視することになります。そのひとつが、「 借入金を何年で返せるか 」ということです。もちろん、期間は短い方がプラスと判断されます。

融資対象の建物は、年月を経るにつれ劣化し、価値が下がり、修繕費が嵩むようになります。不意の災害により損害を被るかもしれません。

建物の価値が下がるのに借入金の残高が減らない場合、銀行は返済のリスクが高まると考えます。そこで、銀行が最も重視する指標である「 債務償還能力 」というものが登場します。

債務償還能力は、「 現在のキャッシュフローで、今ある借入金を何年かかって返済できるか( =債務償還年数 )」で判定することができます。

銀行から見ると、短い期間で借入金を返済してもらえる能力が高い相手ほど、貸倒リスクは低くなります( 実際に何年で返してもらうかは別の話として )。

債務償還年数の計算式は、大家さん向けに簡単に表すと下記のようになります。

( 一般事業会社の場合は、もう少し複雑になります。)

・債務償還年数

= ( 総借入金-所要運転資金-現預金 ) ÷ 営業キャッシュ・フロー

= 借入金÷ ( 経常利益 + 減価償却費-所得税・法人税・住民税 )

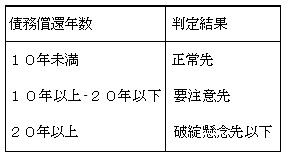

この計算式で算出した債務償還年数により、銀行は債務者( =借入人 )を区分します。

■ 目安は「 30年以内に借入金を返済できるかどうか 」

一般事業会社では、債務者区分は次のように判定します。( 債務者区分については、「 第4話 銀行が融資したがる大家さんとは? 」を参照願います。)

上記のように、銀行が問題なく融資をするためには、「 借入金を概ね10年で返済できるかどうか 」が一つの目安なります。

一般の事業では、同じ事業を長年安定して業績維持することは困難です。技術革新・新商品の開発・流行の移り変わりなどにより、大手の電器メーカーやファストフード店などでも、多額の赤字決算となり、銀行からの借入金を返済できないケースもあります。

実際の企業活動の状況からして、借入金を10年で返済できる能力があるかどうかは妥当な基準であると思います。

しかし、不動産賃貸業やホテル業・倉庫業など初期投資に多額の資金がかかり、一般事業に比べて長期的に安定しやすい事業については、過去の実績からして30年を目安に判断するのが一般的です。

つまり、「 経常利益 + 減価償却費-所得税・法人税・住民税 」のキャッシュフローで、30年以内に借入金を返済できるかどうかが、不動産投資で融資を受けるにあたっての、最重要ポイントということです。

ここでは30年以内となっていますが、あくまで最長であって短いにこしたことはありません。

付け加えると、銀行が債務償還年数を判定する時のキャッシュフローは、安定性の視点から直近単年度ではなく、2~3年の間の平均値を取ることが一般的です。

ということは、節税をすると、上記のキャッシュフローは減少し、30年以内に返済できる借入金の総額も減少することになります。

ここ数年のうちに不動産投資で新たに物件を買い進めたい時は、あまり無理な節税をせずに、表面のキャッシュフローを多くしたほうが良いといえるでしょう。