1.減価償却は節税になる?

前回のコラムに引き続き、「 税金の繰り延べ 」とは何か。そこから減価償却を使った節税の本当の意味について解説していきます。

2.正しい繰り延べの方法

税金の繰り延べとは、税金の支払いを先送りにしているにすぎません。先送りにしているだけで、いずれ支払うことになるのであれば、それは意味がないかというと、そうではありません。

使い方によっては、有効なケースがあります。例えば、毎年900万円所得がある人が、5年後に返戻率100%の500万円の保険( 全額経費になるものと仮定 )に入った場合を考えてみましょう。

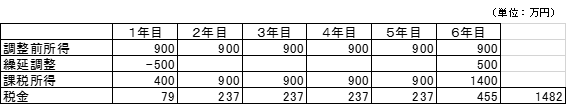

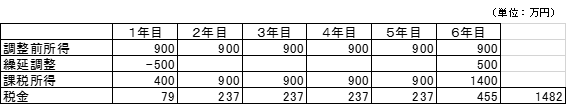

■ 意味のない税金の繰り延べ例( 表1 )

保険に入った年( 1年目 )は、所得が低くなるため税金が安くなりますが、5年後( 6年目 )の解約時には所得が500万円増額されます。

所得税は、所得が高くなるほど税率が上がるため( 超過累進税率 )、保険を解約した年には、所得が高くなることから税率も高くなり、高額な税金を支払うこととなります。

6年間のトータルでは、高い税金になってしまい、これでは保険に入る意味がありません。

税金の繰り延べを、「 所得のコントロールができるもの 」...

前回のコラムに引き続き、「 税金の繰り延べ 」とは何か。そこから減価償却を使った節税の本当の意味について解説していきます。

2.正しい繰り延べの方法

税金の繰り延べとは、税金の支払いを先送りにしているにすぎません。先送りにしているだけで、いずれ支払うことになるのであれば、それは意味がないかというと、そうではありません。

使い方によっては、有効なケースがあります。例えば、毎年900万円所得がある人が、5年後に返戻率100%の500万円の保険( 全額経費になるものと仮定 )に入った場合を考えてみましょう。

■ 意味のない税金の繰り延べ例( 表1 )

保険に入った年( 1年目 )は、所得が低くなるため税金が安くなりますが、5年後( 6年目 )の解約時には所得が500万円増額されます。

所得税は、所得が高くなるほど税率が上がるため( 超過累進税率 )、保険を解約した年には、所得が高くなることから税率も高くなり、高額な税金を支払うこととなります。

6年間のトータルでは、高い税金になってしまい、これでは保険に入る意味がありません。

税金の繰り延べを、「 所得のコントロールができるもの 」...

この記事は会員限定です。

会員登録(無料)すると続きをお読みいただけます。

健美家会員のメリット

- 会員限定物件や非公開物件情報が見れる

- 最新のコラムニュース情報がメールで受け取れる