1.私の税務調査の結果

去年、私の事務所に税務調査が入りました。売上もちゃんと計上しているし、無茶な領収書を経費にしていない( と思っていた )ため、何も出ないだろうとタカをくくっていました。

しかし、実際には指摘を受けることになりました。その内容は、「 30万円未満の少額減価償却資産の特例の明細書がないため、特例を受けられない 」というものです。

青色申告者が30万円未満の備品を購入した場合には、その年に一括で経費にしてもよいという特例があります( 総額300万円まで )。この特例を適用するには、「 少額減価償却資産の取得価額に関する明細書 」を確定申告書に添付しなければなりません。

ただし、青色申告決算書の「 減価償却費の計算 」欄に次の事項を記載して確定申告書に添付して提出し、かつ、その取得価額の明細を別途保管する場合には、適用を受けることが可能となります。

①少額減価償却資産の取得価額の合計額

②少額減価償却資産について租税特別措置法第28条の2を適用する旨

③少額減価償却資産の取得価額の明細を別途保管している旨

この規定自体はもちろん知っていたのですが、私自身の申告は、お客様の申告が全部終わった3月15日の夜に作成するため、意識が朦朧としている中での作業で、ついつい忘れていたのです…。

このときは結果的に、この特例は使えないため、「 原則通り資産計上して減価償却するべき 」、と指摘を受けました。

一括で経費にならず、追徴課税になりますが、いずれ経費になるものですし、今後の経費になった方が( 税率からみて )節税効果が高いと判断しましたので、素直に受け入れました。

私の調査は無事この程度で済みましたが、みなさんはこの特例を使うときには、減価償却の計算欄に記載することを忘れないようにしてください。

2.こんな方が税務調査の対象になっている

昨年は、私の事務所でも、個人の大家さんに対する税務調査が多いなという印象でした( 一昨年は年間を通して0件 )。

なんで税務調査が入ったのだろう? これについて、調査に来る調査官に必ず聞くようにしています。すると、以下のような共通点がありました。

(1)海外送金をしている

日本の銀行から海外への送金、海外から日本の銀行への送金( 受金 )については、100万円を超えるものについて、金融機関から税務署へ支払調書が提出されることになっています。

国外送金をする際に、銀行で送金先や目的などを尋ねられますが、曖昧に答えると、税務署からお尋ねの書類が送られて来たり、税務調査の対象になったりする可能性があるのです。

特に最近は、税務署は国外取引に目を光らせています。海外取引でも、申告が必要なものはきちんと申告した方がよいでしょう。

(2)株取引やFXをしているが申告していない

証券会社の特定口座で株取引をしていても、「 源泉徴収なし 」を選択すると、申告が必要になります。証券会社を通じて、取引内容が税務署に送られますので、申告していないことが簡単にわかってしまいます。

追記情報としてお伝えしたいことに、今後は株取引やFXのように、「 仮想通貨の取引 」が税務調査の引き金になることが予想されることがあります。

平成29年9月に国税庁が発表した見解によれば、ビットコインの利益にかかる税金は、基本的に「 雑所得 」になります。この使用には、ビットコインを円などに換金した場合だけでなく、次の場合も適用されます。

①ビットコインで資産を購入する場合

②別の仮想通貨とのトレードをした場合

③ビットコインの採掘( コンピュータ等を使った一定の作業をする見返りとして交付 )をした場合を含む

今後は株取引と同じように、取引所を通じて税務署に取引内容が送られるような法整備がされることが予測されます。きちんと申告するようにしましょう。

3.確定申告で間違いやすい箇所

税務調査に入られたときに、( 目的は、別の所得漏れであったとしても )不動産所得も調査されます。間違いやすい、指摘を受けやすいものを上げておきます。

(1)購入時の諸費用

物件を購入した際にかかった諸費用のうち、必要経費に計上できないものがあります。

①仲介手数料

②固定資産税の精算金

③初めて賃貸経営をする場合における賃貸開始する前の借入金の利息

これらは経費に入れず、資産計上する必要があります。

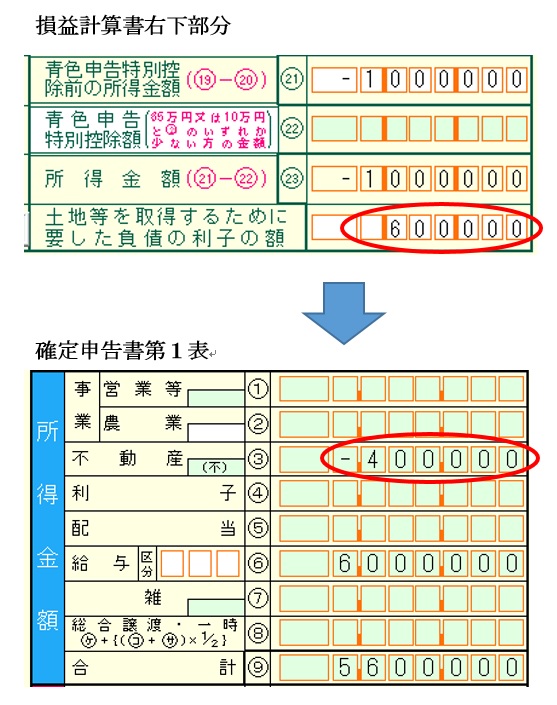

(2)赤字の場合の損益通算における土地の負債利子

不動産所得が赤字になる場合には、給与などの他の所得と損益通算( 相殺 )することができます。しかし、不動産所得については、赤字になった場合には、「 土地取得にかかる借入金の利息については、損益通算の対象にはならない 」という規定があります。

土地の借入金の利息について、経費にならないということではなく、経費にはなるけれども、赤字になった場合には、赤字分から土地の借入金の利息を控除した金額が、損益通算の対象になるということです。

※不動産所得の赤字100万円ではなく、土地負債利子60万円を控除した-40万円を不動産所得の金額に記載します。

私の経験上、個人で確定申告されている方の半数以上は、土地負債利子の計算をせずに申告しているように思われます。

確定申告を作成する際の参考になれば幸いです。