今回は、減価償却についてのよくある質問2つを例に、減価償却の効果について解説していきます。

■ 個人から法人へ売却してもう一度減価償却できる?

質問1.減価償却が終わってから、建物を法人に売却すれば、その法人で新たに減価償却が計上できるようになりますか?

【 回答 】

個人で所有する物件の減価償却がなくなっても、自分の法人へ売却すれば減価償却が再度計上できるのではないか? と期待した不動産投資家の方からの質問です。

結論から申し上げると、法人で減価償却できるようになります。しかし、個人から法人に売却するときに、譲渡税がかかってきます。( 前提として、個人から法人に売却する売却金額は時価でなければなりません )

次に、具体例で考えてみます。

500万円で購入した建物( 住宅用 )を6年間減価償却をし、未償却残高( 簿価 )が1円になっている。この建物を法人に500万円( 時価 )で売却した場合にかかる費用と節税効果はいくらなのか。( 建物の固定資産税評価額は300万円とします )

《 個人が払う譲渡所得税・住民税 》

500万円-25万円( ※ )=475万円

475万円×20.315%( 長期譲渡税率 )=約97万円

( ※ )譲渡収入×5%が、取得費よりも高い場合は、譲渡収入×5%を取得費として使用することが可能です。

《 法人が払う登録免許税・不動産取得税 》

300万円×2%=6万円( 登録免許税 )+司法書士手数料5万円=合計11万円

300万円×3%=9万円( 不動産取得税 )

⇒移転にかかるコスト=約97万円+11万円+9万円=約117万円

移転するために117万円かかることがわかりました。次に、法人で減価償却が500万円取れることになりますが、その節税効果はどのくらいか計算してみます。

《 法人が500万円の減価償却を取った場合の節税効果 》

500万円×約23.2%( ※ )=約116万円

( ※ )令和2年度の中小法人の所得400万円超800万円以下の実効税率

結論として、116万円-117万円の差額の1万円が損になります。減価償却が取れても、支出の方が上回ってしまうことがあるということです。

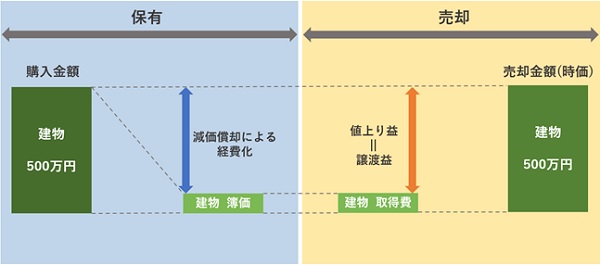

減価償却は、保有している場合に経費となりますが、売却した場合には利益となります。保有と売却でオモテウラの関係になっていることを理解しましょう。

減価償却の効果は、税金の繰り延べ( 先送り )でしかないのです。

■ 減価償却の期間を延ばしてもいい?

質問2.決算を赤字にしないために、4年償却のところを10年償却にするのは可能か? 税金が減るわけではないから問題ないのでは?

【 回答 】

中古の耐用年数は、使用可能期間として見積もられる年数を使うのが原則です。見積もることが難しい場合には、例外的に、簡便法を使用できることになります。

使用可能期間として見積もれるのであれば、10年で償却することができます。しかし、税務署から後から否認されないように根拠ある年数でなければいけません。

勝手に決めることはリスクがあります。できれば第三者( 専門家など )の鑑定書や意見書などの証拠があることが望ましいです。

減価償却を少なくして、税金が増えるから、税務署からは否認されないのではないかという意見ですが、そんなことはありません。保有しているときは、税金は大きくなりますが、売却するときは、税金は少なくなります。

減価償却は、保有している場合に経費となりますが、売却した場合には、利益となります。保有時に減価償却を少なく計算してきたことが、売却時に譲渡税が少なくなることで問題視される可能性があるのです。

個人の場合、減価償却は強制償却です。もし減価償却する金額( 所得価額 )が間違っていると指摘された場合、正しい減価償却費で計算し直さなければなりません。

耐用年数を長く設定してしまった場合、短い期間で再計算することになります。保有時の税金が多く払いすぎたことで還付されることになるのですが、還付は5年分しかできません( 5年より前の税金は時効により戻らない )。

最悪のケースでは、売却の申告のときに、過去の減価償却の耐用年数が長く、間違っていると指摘され、売却の税金を多く取られ、過去の申告では、減価償却を少なく計上していたのを、多く計上し直しますが、5年分しか修正( 還付 )できないことになるのです。

繰り返しますが、減価償却は、保有と売却でオモテウラの関係になっています。耐用年数は、売却時に影響するのです。

物件を保有するときから売却するときまで、減価償却は長い年月にわたって影響します。難しいからこそ、しっかり理解して慎重に取り扱いましょう。

■ Youtubeチャンネルのお知らせ

私のYoutubeチャンネル「 大家さんの知恵袋 」で情報発信しています。

大家さんの税金についてわかりやすく解説していますので、こちらもご覧ください。