■ 2種類ある法人化についてわかっていない人のパターン

わかっていない人のパターンとしては、次の2種類があります。

①とにかく法人化をしたい人

「 法人化が良いって聞いたので、法人を作りたいです 」

法人を作れば節税になると思い込んでしまっている人です。個人の確定申告書を見ると、不動産所得がマイナス…。「 納税していなければ節税にはなりませんよ… 」と伝えます。何がどうなって節税になるのかのロジックを理解しないのでしょう。

②わからないために行動できない人

「 法人化が良いって聞いたのですが、いろいろと( 変わることが )怖いので躊躇しています 」

法人で賃貸経営をすることで、様々なことが変わってしまうことを恐れてしまっている人です。契約者が法人に変わり、法人税の申告の手続きが増えるなど手続き上変わる部分はあります。

しかし、所有している物件の形が変形したり、間取りが変化したりと物理的な変化はないのです。それにもかかわらず、変化すること自体に負担を感じてしまうのでしょう。

法人化の意味を知るのは大切なことですが、これを一人一人に説明していくのは限界があります。もっときちんと法人化について理解してもらった方がよいと思って今日のコラムを書いています。

■ 法人化することで何がどうなるのか?

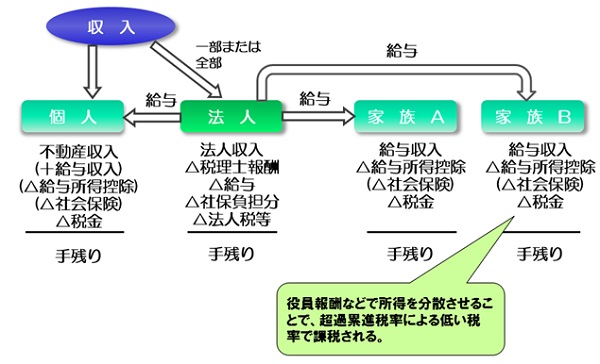

法人化について一言で説明するなら、「 収入の受け皿を変えること 」といえます。詳しく説明します。

1.個人を収入の受け皿にしておく場合の問題点

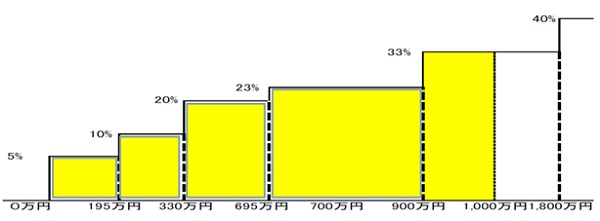

所得税は、超過累進税率という仕組みになっています。超過累進とは、所得が大きくなれば大きくなるほど、高い税率で課税されるということです。ただし、全体に対して、高い税率が課税されるということではなく、一定の金額を超えると、超えた部分にだけ高い税率がかかるというものになります。

課税所得が1,000万円の場合、1,000万円に33%の高い税率がかかるわけではなく、900万円を超えた100万円に33%の課税、695万円~900万円までは23%の課税というように上記の黄色部分の合計が所得税額になります。

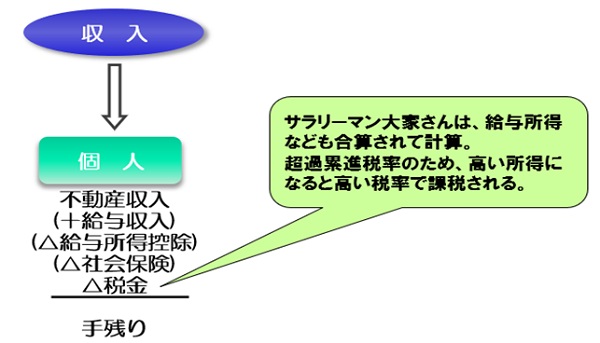

個人に家賃収入が集まることで、不動産所得が高くなってしまいます。さらに、サラリーマン大家さんは、給与をもらっていることで、ベースとしての給与所得があり、そこに不動産所得が合算されます。

所得税は、給与所得、不動産所得などを合算した全体の所得( 総合課税 )に税率をかけていくのです。高い給与収入に引っ張られて、不動産所得にも高い税率が適用されてしまうことになるのです。

これは家賃収入の受け皿が「個人」になっているからです。

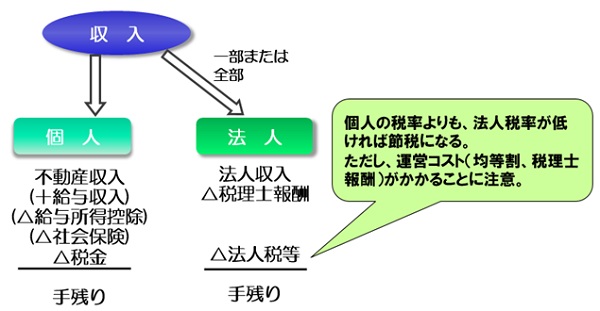

2.法人を収入の受け皿にするメリット

法人化とは、この収入の全部もしくは一部を法人の受け皿に変えることです。法人に収入の受け皿を変えるとどうなるでしょうか? 法人の収入になった先は、法人税が課税されます。法人税等( 法人税、法人事業税、法人住民税 )の実効税率は、所得( 利益 )800万円以下が約24%、800万円超で約36%です。

個人では所得が330万円を超えると、所得税・住民税合わせて30%になります( 695万円を超えるとそれ以上 )。所得税・住民税の税率よりも法人税等の税率の方が低ければ、節税になるということです。

ただし、法人住民税の均等割(赤字でも課税される税金)や税理士報酬などのコストが増えることになるので注意が必要です。

3.法人化を収入の受け皿にするとできること

法人化をすると自分自身に役員報酬を支給することが可能になります。また、家族を役員にして役員報酬給を支払うこともできます。給与を支給する法人は、経費に計上でき、給与を受け取った個人は、給与所得で課税されます。

給与所得の場合、給与額に応じた「 給与所得控除 」( 経費とみなしてくれる控除 )が使えますので、実際に課税される所得は給与収入額よりも圧縮されます。

さらに、給与を支払う人数を増やして所得を分散すれば、超過累進税率の低い税率を適用できることから、税金を低く抑えることができます。ただし、名ばかりの役員に給与を支払うと、税務署から否認される可能性があります。役員としての実態が必要になります。

給与を払うことで社会保険に加入しなければならなくなる場合があるため、社会保険に加入しなくてもよい方策をとるか、社会保険に加入してもメリットが出る設計にする必要があります。

4.法人化でメリットがでるかどうかの判断

個人が受け皿のときと、法人に受け皿を移したときの手残りを比較してメリットがでるかどうかが判断基準になります。

法人化のメリット( 金額 )

=法人化後の個人・法人・家族の手残り合計 - 法人化前の個人の手残り金額

=法人化後の個人・法人・家族の手残り合計 - 法人化前の個人の手残り金額

家族構成や給与設計によって変わってきますが、個人の課税所得で800万円以上からがメリットが出る目安といえるでしょう。ここは税率で判断するものであり、収入金額では判断しません。法人化を検討される際の参考になれば幸いです。

■ セミナー・無料相談会のお知らせ

12月19日( 土 )に静岡銀行さんと一緒にオンラインセミナーをさせて頂きます。「確定申告における税務戦略と決算書作成方法」をお伝えします。静岡銀行さんの方では、今後の融資姿勢などを話す予定です。

☆詳細・申し込み

https://www.kenbiya.com/sm/ol/t-t/pt-0/dt_383998lf/

同日には無料の個別相談( 対面、オンライン選択可 )もあります。セミナー後、私も個別相談を行う予定になっています( 私の個別相談は4名様限定になります )。

https://www.kenbiya.com/sm/s/tokyo/t-f/pt-0/dt_38401kmy/