法人は、個人よりも計上できる経費の幅が広いため、節税対策に有利だという話を聞いたことがある方は多いだろう。

実際に、個人と法人では計上できる経費はどのように違うのだろうか。それぞれに適用される税法である所得税と法人税の経費の違いと、個人の賃貸業が法人成りしたことを想定し、節税対策として法人にのみ認められる経費についてまとめた。

■ 個人の所得税と法人の法人税の経費の違い

法人化の節税メリットは、税率差、累進税率の緩和、所得分散、給与所得控除の適用の4つであるということを、前回「不動産賃貸業の法人成りと節税効果【不動産投資の税務基礎シリーズ12】」で扱った。

しかし、法人化のメリットとして他にもよく言われるのが、収入が差し引くことができる経費の幅だ。これは、個人の不動産賃貸業が所得税、法人が法人税という別々の税法をベースに課税されることによる。

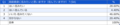

所得税では、経費は「必要経費」と呼ばれ、法人税では「損金」呼ばれるが、その内実に大きな違いはない。異なるのは、所得税における「必要経費」には、家事費や家事関連費は「必要経費」とされないという規定があることだ。

個人事業は、家事上の費用(消費)と事業上の経費とが混在しているため、これらを必要経費として控除しないとされている。特に、家事関連費については主たる部分が業務の遂行上必要であり、かつその必要な部分を区分しないと、必要経費にできない。

もちろん、法人税であっても、役員の個人的な経費は事業上の経費とみなされない。もし法人から支出した場合には、否認され役員賞与となってしまう。だが、たとえば、定額の渡切交際費とすれば、給与課税の対象とはなるが、損金に算入することは可能だ。

このように、法人の場合、法人の事業上の経費と個人的な経費とは区別されていることが前提となっており、これらが混在していることによる経費否認規定がある個人より、経費計上の幅は大きいといえるだろう。

■ 本人や家族に支払う給与、退職金や地代

所得税の場合、家事上の費用と事業上の経費が混在することによって、必要経費の計上を否認する規定があり、経費計上の幅が狭いことを指摘したが、個人の賃貸業が法人成りしたことを想定した場合、明確に法人税にのみ計上が認められる経費がある。

それが、本人や家族に支払う給与、退職金や地代である。

個人事業では本人に給与を支払うことはできないが、法人では法人の代表者本人に給与を支払い、損金に算入することが可能だ。法人につけた所得が本人に還流することになるが、所得分散による累進税率の回避や、概算経費である給与所得控除を使えるメリットがある。

また、家族に給与を支払ったり、地代を支払ったりすることができる。個人の場合、事業専従者給与制度があるが、所得税では同一生計の家族に支払った対価は、原則として必要経費として計上できないという規定がある。必然的に、専従者給与として認められる給与の額は抑えられがちとなる。法人税では、そのような規定はなく、相当な金額であれば認められる。

さらに、本人や家族へ退職金を支払って損金に算入することができるのも大きなメリットだ。退職所得は、通常の給与所得などと異なって大きく優遇課税される。勤続年数に40万円を乗じた控除額があり、その後2分の1課税となる。

■ 社宅費用の経費化

社宅費用を経費化できるのも、法人のみに認められている経費といえるだろう。

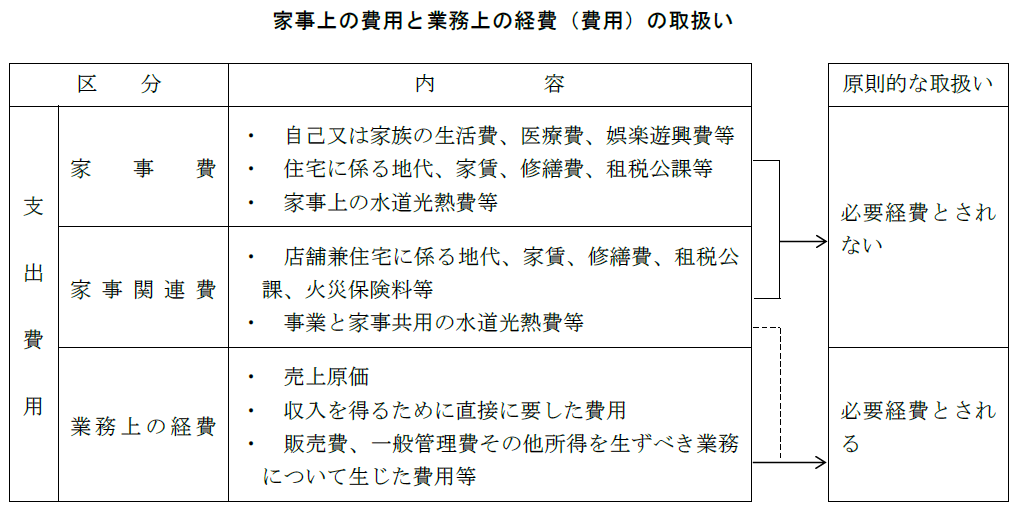

個人であれば、明らかに家事費である自宅賃料や自宅の固定資産税は、経費計上が認められない。しかし、法人であれば、一定額の社宅賃料を法人が受け取っていること(本人が負担すること)を条件に、役員本人の住む社宅費用を経費計上することが認められる。

社宅が小規模な住宅である場合(木造などでは床面積132㎡以下、鉄筋コンクリート造などでは床面積99㎡以下)、次の算式により計算した額が賃料相当額となる。

- 建物の固定資産税課税標準額×2%+12円×(総床面積㎡/3.3㎡)+敷地の固定資産税課税標準額×0.22%

この算式に基づいて、実際に本人負担の賃料を計算すると、相場賃料の1割~2割程度になることが多い。

なお、小規模住宅に該当しない場合、自社所有社宅であれば、(建物の固定資産税の課税標準額×12%+敷地の固定資産税の課税標準額×6%)×1/12が、借上社宅であれば、借上賃料×50%とのいずれか多い額が、賃料相当額となる。

次回、(6月10日)の「不動産投資の税務基礎シリーズ」は、福利厚生の経費化による節税について取り上げる予定である。