不動産所得で生じた赤字を、給与所得などと損益通算して節税するというのは、不動産投資をおこなう目的の一つとして一般的になったといえるだろう。

しかし、所得税法の規定では、損益通算できない不動産所得もある。令和3年からは、そのうちの一つに国外の中古不動産所得が加わった。その内容も含め、損益通算できない不動産所得について概説する。

不動産所得の赤字の損益通算の意義と注意点

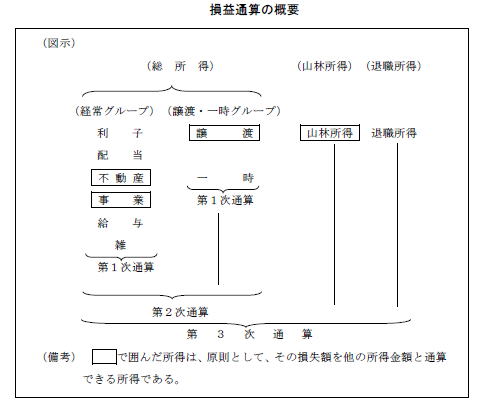

不動産所得の赤字は、総合課税所得の経常グループである、給与所得や事業所得、雑所得などと損益通算ができることになっている。

サラリーマン不動産投資家にとって、不動産所得で赤字が発生した場合に、給与所得と損益通算できる意義は大きい。

所得税は累進課税であるから、軽税率適用段階まで所得を減らすことによって、税率差の分が余裕資金として手元に残る。

また、不動産所得の赤字は、現金支出を伴わない減価償却費によることが多いため、給与所得から差し引くことによって自己金融効果を得られる可能性もある。

このようなメリットを享受するために、給与所得と不動産所得の赤字とを損益通算したいところであるが、所得税法上、損益通算できない場合があるので注意が必要だ。

別荘の貸付けによる不動産所得

不動産所得の赤字が、主として保養の目的で所有する別荘の貸付けから生じたものである場合、給与所得などの他の所得と損益通算ができない。

とはいえ、主として保養の目的で所有するケースと、貸付用として所有するケースとの線引きは判断が難しい。たとえば、保養地のリゾートマンションの一室を、年間30日間はオーナーが優先利用できるものの、それ以外の期間は販売会社に借り上げてもらうことを条件に購入した場合はどのように扱われるだろうか。税務実務の解釈では、このようなケースであっても、主として保養の目的で所有していると解し、赤字が発生しても他の所得と損益通算できないとしている。

判例(仙台高判平成13年4月24日)では、保養目的での購入という経緯のほか、実際に家賃収入によって利益が生じていたかどうか、という経済的実態に基づく事業目的性も考慮要素としている。別荘を貸付けて赤字が生じている場合は、損益通算するのは難しいと考えておいた方がよいだろう。

土地等を取得するための借入金利子部分

収益物件の土地と建物を一括してローンを組んで取得した場合、原則として、土地部分に対応するローン利子から生じた不動産所得の赤字は、他の所得と損益通算できない。

ローン利子が不動産所得の赤字より多い場合は、当然にこの規定により赤字全額が損益通算できなくなる。不動産所得の赤字がローン利子より多い場合は、土地部分に対応する利子を按分計算で求めることが必要となる。その場合、借入金の額からまず建物の取得価格を引き、残りを土地部分の借入金とすることができる。

【設例】

・土地の取得価格 2,000万円

・建物の取得価格 1,000万円

・借入金の額 2,500万円

・借入金の利子の額 100万円

この設例では、土地部分に対応する借入金は、2,500万円―1,000万円=1,500万円と計算できる。そして、土地の取得に要した借入金利子の額は、100万円×1,500万円/2,500万円=60万円となる。

国外中古不動産所得の場合

令和3年以降、国外の中古不動産から生じる不動産所得の赤字部分のうち、中古建物の減価償却費相当分については、他の所得のみならず、国内の不動産所得との損益通算もできないこととなった。

中古不動産は、日本の法令では、簡便法による耐用年数計算が認められており、経過年数×20%+残存耐用年数で減価償却できる。このため、中古不動産については、減価償却費が実際に利用できる期間よりも短く設定することも可能であり、その結果、不動産所得が赤字になる可能性が生じてくる。

売却時には、減価償却費分が譲渡所得にプラスされて譲渡所得税がかかるが、国外の中古不動産は日本とは異なり高く売れる可能性も高いことから、損益通算できる期間の総合課税の税率と、譲渡所得時の分離課税の税率との差を利用した節税策として従来利用されていたところであった。

今後、国外の中古不動産所得の減価償却費計上による赤字は、損益通算ができなくなり、このような節税策は利用できなくなった。なお、損益通算できないとされた減価償却費部分は、売却する際の譲渡所得の計算上は、取得費に上乗せできるようになる。

取材・文 佐藤永一郎