投資用不動産を扱う株式会社グローバル・リンク・マネジメントは、(1)東京という都市を分析しその魅力を世界に向けて発信すること、(2)不動産を核とした新しいサービスの開発等を目的に、明治大学名誉教授 市川宏雄 氏を所長に迎え、「グローバル都市不動産研究所(以下、同研究所)」を2019年1月1日に設立した。

このたび同研究所では、調査・研究の第18弾として、東京と世界主要都市を比較した最新オフィス・マンション市況分析に加え、地価回復傾向における不動産投資の注目ポイントについて紹介している。

【01】東京の地価は住宅地、商業地とも回復傾向に

コロナ禍の影響はリーマン・ショック、東日本大震災後よりも軽微にとどまる

都心に近い住宅地、住宅地に近接した商業地を中心に力強く回復

今年9月に国土交通省が発表した7月1日時点の土地の基準地価格によると、住宅地、商業地、工業地などの全用途の全国平均は0.3%上昇と、3年ぶりにプラスに転じた。三大都市圏(東京圏・名古屋圏・大阪圏)は全用途平均で1.4%の上昇となり、前年の0.1%から上げ幅を拡大、用途別に見ると住宅地が1.0%上昇(前年0.0%)、商業地では1.9%上昇(前年0.1%)と力強い回復が見られる。コロナ禍で下落に転じていた地価が、都市部を中心に回復傾向にあることが鮮明になった。

■東京の地価下落、2021年には底打ち

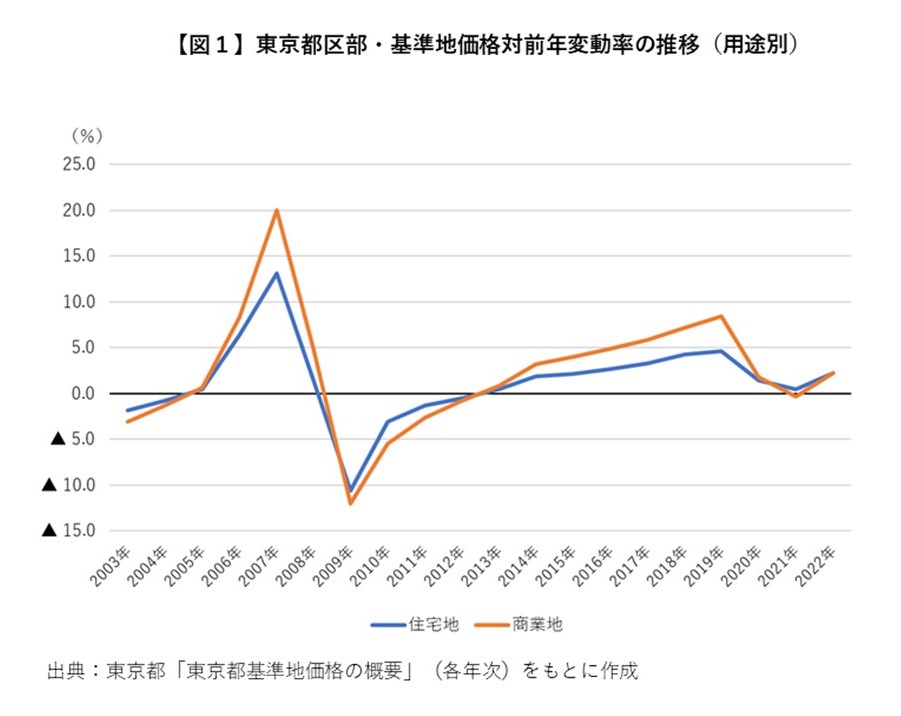

「東京都基準地価格の概要」(東京都)によると、東京都区部では住宅地が2.2%上昇(前年0.5%)と上げ幅を拡大し、商業地が2.2%上昇(前年▲0.3%)とプラスに転じている。ここ20年間の動向を見て分かるように、リーマン・ショックや東日本大震災の影響を受けた2009~2012年の下落状況と比べ、ここ3年間のコロナ禍の影響は軽微であったと言えるだろう【図1】。

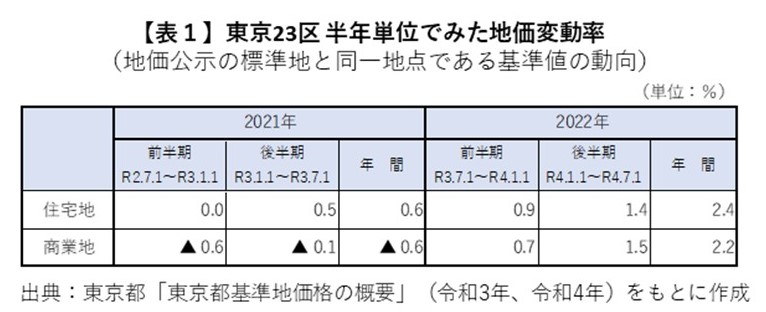

さらに、地価公示(毎年1月1日時点)の標準地と同一地点である基準地(共通地点)で、前半期(前年7月1日~1月1日)・後半期(1月1日~7月1日)に分け、東京都区部の地価変動率を半年単位でみた場合、住宅地では、2021年前半期0.0%→後半期0.5%→2022年前半期0.9%→後半期1.4%、商業地では、2021年前半期▲2.1%→後半期▲0.1%→2022年前半期0.7%→後半期1.5%となっている。コロナ禍による地価下落は、住宅地では2021年前半期に、商業地では2021年後半期にすでに底打ちしていたことが分かる【表1】。

■住宅地と繁華街、両者の「近さ」に注目

次に、各区別に住宅地、商業地の動向を見ていこう。

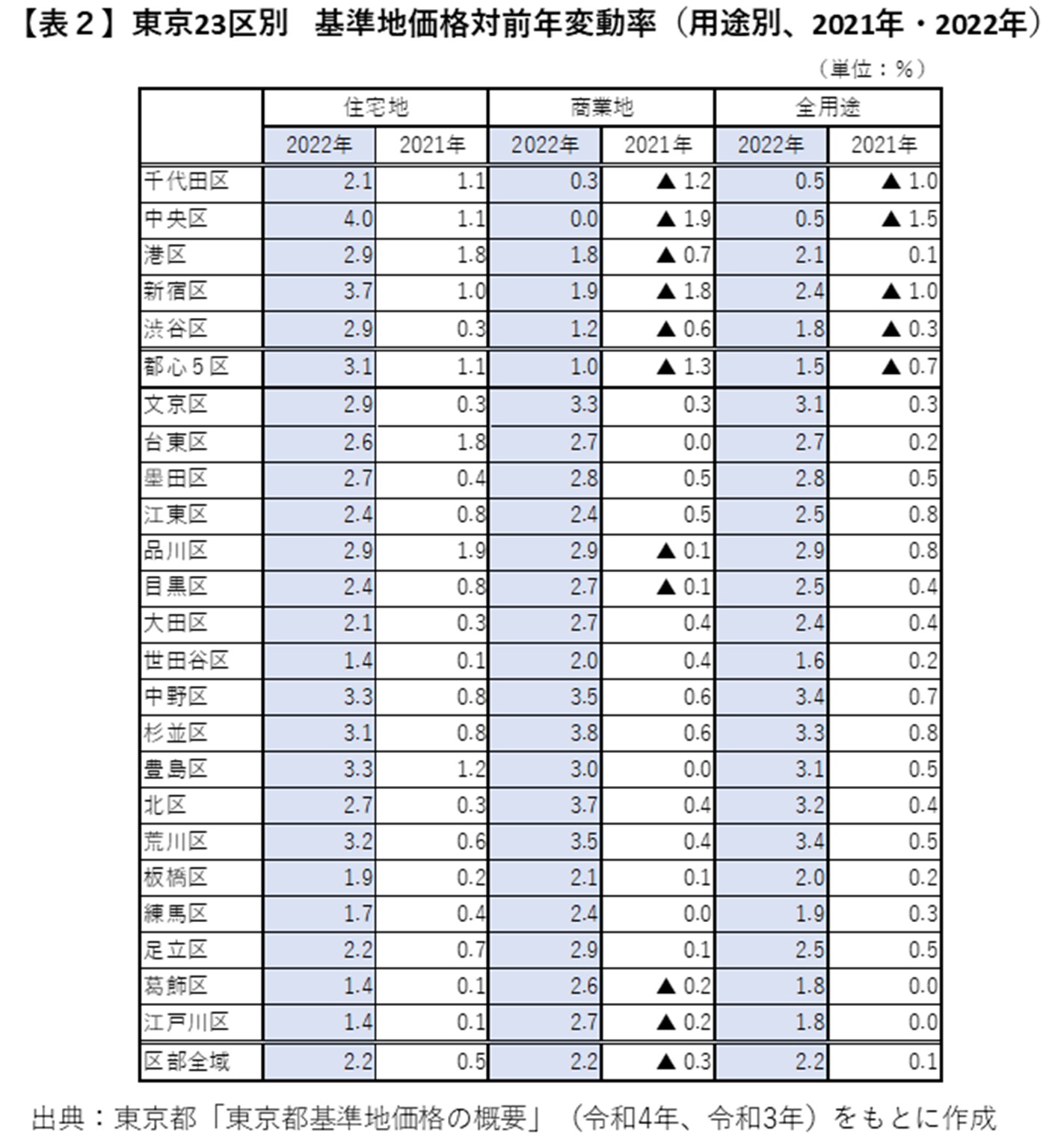

住宅地で上昇率が最も高かったのは中央区4.0%(前年1.1%)であり、新宿区3.7%、中野区と豊島区3.3%、荒川区3.2%、杉並区3.1%、港区・渋谷区・文京区・品川区2.9%、墨田区と北区2.7%がこれに続いている。都心区である中央区、港区、ターミナル駅がある新宿区、豊島区、渋谷区、品川区、良好な住宅地である中野区、杉並区、文京区のほか、都心に近い住宅地として再評価されている荒川区、墨田区、北区が上位にあがっているのが注目される。

一方、商業地で上昇率が最も高かったのは杉並区3.8%(前年0.6%)であり、北区3.7%、中野区と荒川区3.5%、文京区3.3%、豊島区3.0%がこれに続いている。都心5区(千代田・中央・港・新宿・渋谷)ではオフィスビル空室率が6%台前半で推移する状況から地価回復にやや遅れがみられるなかで、住宅地に近接した繁華街などを中心に地価上昇が始まっていると言えるだろう【表2】。

【02】世界の都市と比較した東京の不動産価格の動向は

東京のオフィス価格下落は一時的で他都市より軽微、回復へのスピードも早い

一時様子見ムードのマンション価格も再上昇、一部地域では賃料も上り坂に

このように東京の地価は住宅地、商業地とも着実な回復傾向にあるが、このコロナ禍において世界の主要都市で不動産価格はどのように推移してきただろうか。日本不動産研究所が年2回公表している「国際不動産価格賃料指数」の調査結果をもとに、ニューヨーク、ロンドン、香港、シンガポール、東京におけるオフィス、マンション価格・賃料の動向を比較してみよう(日本不動産研究所「国際不動産価格賃料指数」が対象都市としている世界14都市のうち、上記5都市を抽出)

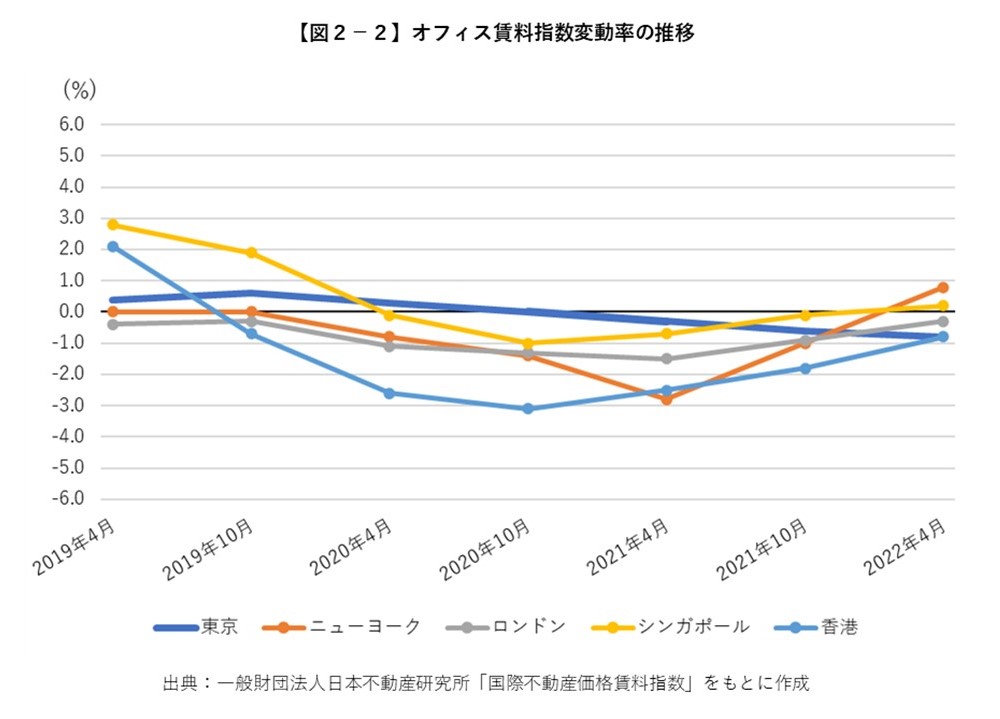

■オフィス価格・賃料の動向

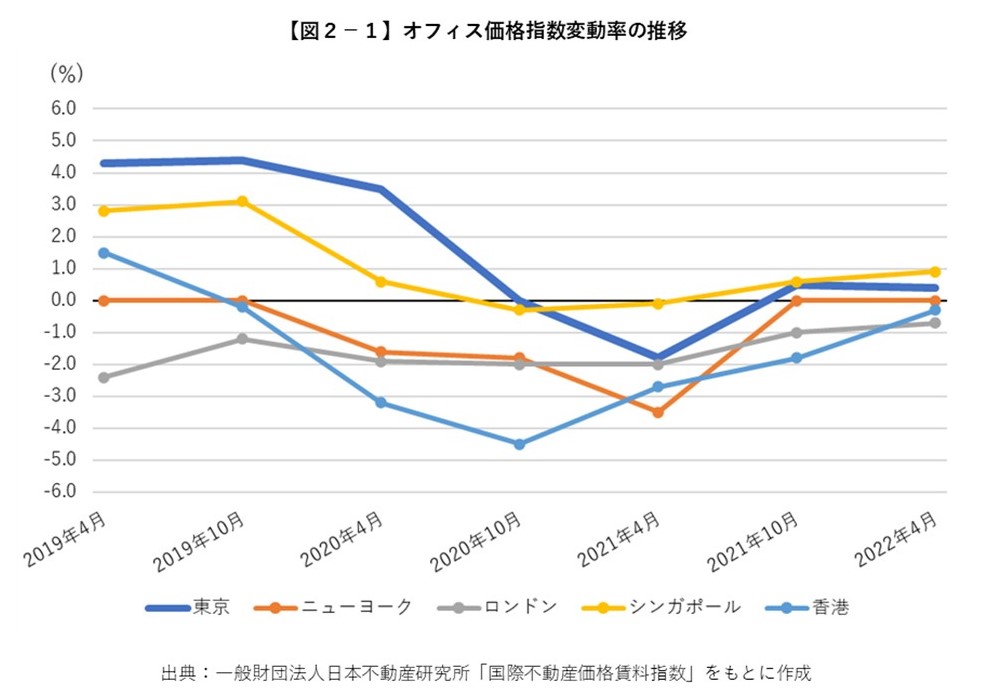

最初にコロナ禍の甚大な被害が発生した欧米では、2020年初頭からオフィス価格・賃料の下落が強く現れていた【図2-1、図2-2】 。「ニューヨーク」は、企業等の経済活動の制限が続き、取引が停滞したことで2020年4月にオフィス価格が下落に転じた。その後もパンデミックを契機とした郊外への人口流出や在宅勤務(テレワーク)の普及等によってオフィス需要が低迷し、2021年4月までオフィス価格・賃料は下落基調で推移した。2021年10月になるとオフィス市場は底打ちの兆しを見せ始め、2022年4月には賃料の変動率もプラスに転じた。

「ロンドン」は、EU離脱に係る政治的混乱が収束しオフィス市場に明るさが見え始めた矢先に、パンデミックによる都市封鎖が訪れたことで、市場は急速に停滞・悪化の方向に転じ、価格・賃料の下落傾向が今も続いている。

「シンガポール」など東アジアのオフィス市場では、2020年4月以降に様子見ムードが広がったが、コロナ禍の被害は欧米ほどではなく小幅な下落にとどまった。ただし「香港」では民主化デモなどの政治的混迷にコロナ禍が追い打ちをかけ、価格・賃料とも大幅な下落が続いている。

一方、「東京」は、パンデミック前までの不動産市場が活況であり、欧米に比べて新型コロナの感染状況が低く抑え込まれていたことから、当初はオフィス市場に大きな減退は見られなかった。しかし長引くコロナ禍とその都度出された緊急事態宣言で、空室率上昇を背景に徐々にオフィス賃料が弱含みで展開し、2021年4月にオフィス価格もいったん下落に転じた。オフィス賃料の下落傾向は継続しているものの、2021年10月以降オフィス価格は2期連続でプラスとなり、市況が活発化していることがうかがえる。東京の価格下落は一時的で他都市と比べて軽微であり、その戻りも早かったことが分かる。

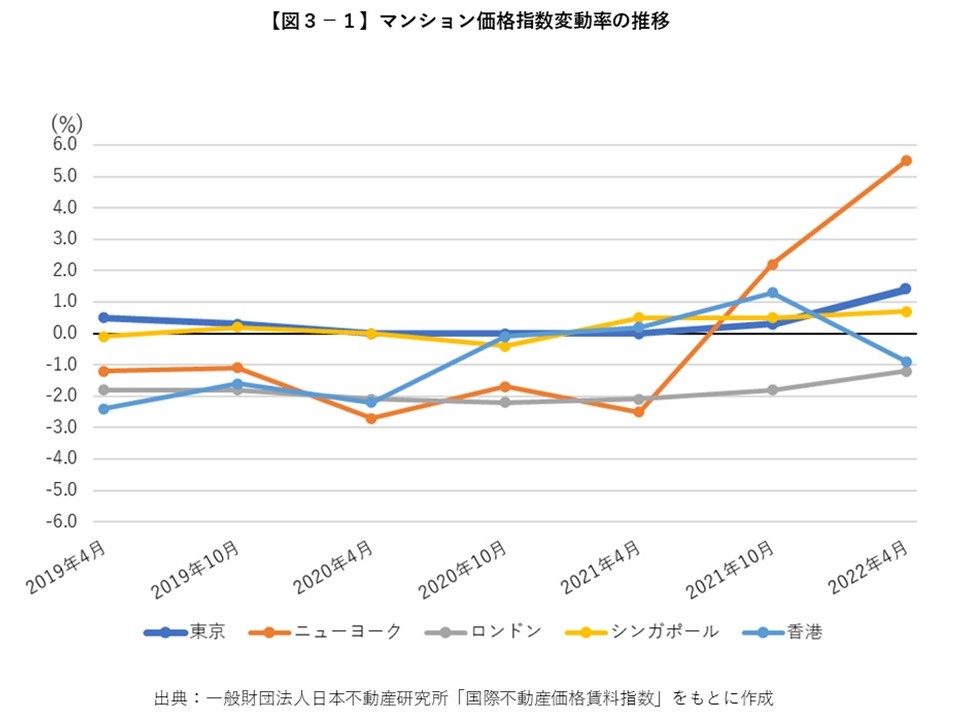

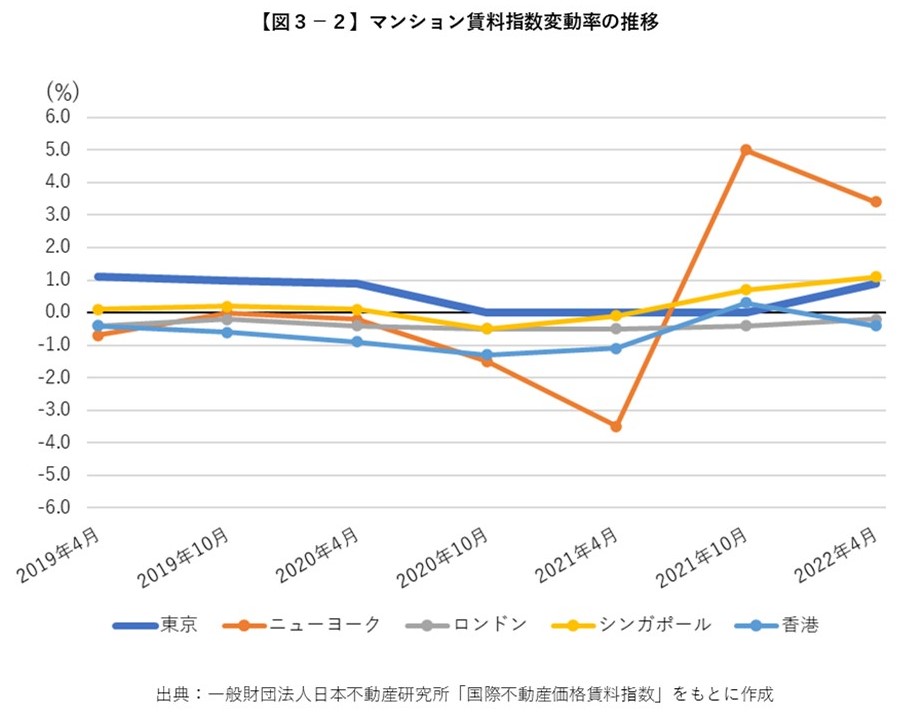

■マンション価格・賃料の動向

マンション市場でも、コロナ禍の被害が甚大であった「ニューヨーク」「ロンドン」では、都市封鎖など社会経済活動の自粛が影響し、マンション価格の下落基調がしばらく続いた【図3-1、図3-2】 。

「ニューヨーク」では、一時期、在宅勤務の浸透から職住近接を志向する需要者層が激減し、賃貸市況の停滞が続き、2021年4月にマンション賃料が大幅に下落した。2021年10月以降、パンデミックの収束とともにオフィス出勤の再開によって都心部に居住環境を求める実需層が広がりを見せ、マンション価格・賃料は一転して大幅なプラスとなり、その傾向が継続している。

「ロンドン」でも、価格下落が続いているものの、取引件数の増加が認められるなど、先行きの市況改善に対する期待が高まっている。

「シンガポール」では、コロナ禍にあってもマンション価格・賃料とも微減にとどまり、2021年4月以降はプラスに転じています。

「東京」では、パンデミック前までマンション価格・賃料は安定的に上昇し、コロナ禍にはいったん様子見ムードが広がったが、2021年10月以降はふたたびマンション価格の上昇が始まり、賃料も需要の高い一部地域で上昇が見られている。他都市と比べ、マンション価格・賃料とも東京のの安定性が際立っている。

【03】今後の不動産投資で注目すべき7大ポイント

混乱の続く世界情勢のなか、日本ではコロナ禍の収束と社会経済活動再開の兆し

都心への人口回帰、円安、インバウンド投資熱など、東京の不動産の底堅さに期待

2022年にようやくコロナ禍の収束の兆しが見え始め、東京の地価は着実に回復を続け、世界主要都市との比較でも東京の不動産の安定性が確認されたところだが、世界はふたたび激動の時代を迎えている。ロシアのウクライナ侵攻による欧州の混乱をはじめ、日本でも急激な円安とインフレに見舞われ、今後を見通すことがなかなか難しい時期でもある。

今後、不動産投資を行うに際して考慮すべき7つのポイントを以下に解説する。

1)コロナ禍の収束と社会経済活動の正常化

2022年7月~9月にかけて新型コロナ感染拡大の「第7波」が全国を襲う一方で、政府は強い行動制限をせず、水際対策の緩和など経済活動を維持する姿勢を示した。10月には1日当たり入国者数の撤廃や外国人観光客の個人旅行の解禁などのインバウンド需要の取り込み、「国内旅行支援」の再開といった国内観光需要の喚起策に続き、総額39兆円規模の総合経済対策も打ち出した。

この冬の「第8波」(またはインフルエンザと同時流行の「ツインデミック」)のおそれは気になるが、政府として、まずは社会経済活動の正常化を優先する姿勢が見られるところは評価される。

2)東京への人口回帰

新型コロナ感染拡大の影響もあり、東京の人口は2021年に減少したが、2022年に入り、その局面は変わりつつある。東京都の人口は2022年3月の13,972,039人から4月には13,995,469人と増加に転じ、直近10月時点で14,040,732人と着実に増加している。東京都区部で見ても2022年3月の9,660,461人から10月の9,720,389人と約6万人増加している(東京都総務局「東京都の人口(推計)」)。コロナ禍やテレワークの進展で東京から地方への転出が続くとの論調も一部にあったが、その動きは一過性のものであり、東京にふたたび人口回帰する流れとなったことは確実と言えそうだ。

?3)オフィス回帰とハイブリットワーク

社会経済活動が正常化へ向かうなかで、対面コミュニケーションの重要性が再評価され、オフィス回帰の動きが見られている。都内企業(30人以上)のテレワーク実施率も2022年3月の62.5%から9月の51.9%へと大幅にダウンしている。そのテレワーク実施回数も「週1日」~「週3日」が65.9%を占め、テレワークを実施する企業でもフルリモートではなくハイブリットワーク(出社とリモートワークの組み合わせ)を志向していることがうかがえる(東京都産業労働局「テレワーク実施率調査」)。そのニーズを反映するように、通常のオフィスに加え、サテライトオフィス、シェアオフィス、コワーキングスペースなど多様な形態のワークスペースの提供が始まっている。

東京都心5区のオフィス市況は、賃料は低下傾向にあるものの、空室率は6%台前半を推移しており大幅な下落には至っていない(三鬼商事株式会社「オフィスマーケット 東京ビジネス地区」)。都心の優良物件に対する投資家からの取得意欲は底堅いものがある。経済回復に従ってオフィス需要も高まり、空室率、賃料とも改善に向かうことが期待される。

4)低金利政策と歴史的な円安

世界的なインフレ対応のため、欧米は利上げ政策に舵を切り、米連邦準備制度理事会(FRB)、欧州中央銀行(ECB)とも政策金利の大幅利上げを立て続けに実施している。一方、日銀は金融緩和政策を続行し、長期金利の上限を0.25%に抑え込む構えだ。この日米金利差の拡大がドル高・円安を加速させ、一時は1ドル=150円を突破、現在も1ドル=130円台後半の円安で推移している(2022年12月1日現在)。

この歴史的な円安は、輸入原材料価格や原油などエネルギー価格の上昇を招き、急激なインフレをもたらしている。不動産市場においても、建設工事価格の上昇や、全般的な物価高騰によって不動産購入への意欲減退につながるといった懸念がある。

しかし一方で、世界的な金利上昇局面のなかで、日銀の低金利政策の継続で不動産購入の借り入れコストが世界でも例を見ないほど抑えられており、日本の優位性が際立っている、との見方もあるところだ(JLL「世界的な金利上昇局面における国内不動産投資市場の今後」2022年9月28日)。

5)海外投資家からみた割安感

かねてから、東京の不動産はニューヨークやロンドン、香港、シンガポールといった世界主要都市の不動産価格より割安とみなされる傾向にあったが、昨今の為替相場は海外から見た割安感をさらに高める方向に働いている。日本円で不動産価格の上昇があっても、円安の進展によってドルベースでみると上昇幅は限定される。海外投資家が日本の不動産取得に積極的に乗り出しやすい状況であり、海外勢の投資意欲は当面続くものと見られる。

6)地政学的リスク

ロシアによるウクライナ侵攻開始から約9か月、未だ戦闘終息の兆しは見えず、混乱のさらなる長期化も予想される。こうした欧米での地政学リスクの高止まりは、相対的には日本に対する安心感につながり、日本の不動産投資により期待が集まる可能性がある。

一方で、ウクライナ侵攻の影響による原材料や食料品、エネルギーなどの供給不足は、国内にさらなるインフレをもたらし、円安もさらに進行するおそれがある。過度に円安が進んだ場合、日銀は金融政策に何らかの修正を迫られる可能性もある。来年4月に日銀・黒田総裁の任期満了を迎えるが、果たして低金利政策が継続されるか否かが一つの焦点となりそうだ。

7)ESG投資の浸透

ESG、すなわち環境(Environment)・社会(Social)・ガバナンス(Governance)の3つの観点から投資先を判断する「ESG投資」が、すでに世界的な潮流になりつつある。不動産においてもグリーンビルディング(環境配慮型建物)やZEB(ネット・ゼロ・エネルギー・ビル)やZEH(ネット・ゼロ・エネルギー・ハウス)などが高い評価を受け、ESGを重視した不動産投資が避けて通れないものとなっている。

また、米証券取引委員会(SEC)は、今年3月に上場企業に対して気候変動関連リスクと温室効果ガス(GHG)排出量などの開示を求める規則案を、5月に資産運用会社に対してESG投資に関する情報開示の統一基準を導入する規制案を発表した。これらの動きは、企業の資金調達やファンドの投資においてESGの観点の重視と情報の透明性をより強く求めるものと言え、近く日本にも波及すると考えられる。今後、企業や投資家はESG不動産への選別志向をさらに強めることになるだろう。

ここまで7つのポイントを解説してきた。激動の時代は続くが、日本、とりわけ東京の不動産市場は、コロナ禍の収束と社会経済活動の再開、東京への人口回帰の流れ、低金利政策の継続、円安による海外からの投資の活発化などで、しばらくは底堅い動きが継続すると予測される。

【04】都市政策の専門家 市川宏雄所長による分析結果統括

東京の不動産へのコロナ禍の影響は軽微で、住宅地は回復傾向が顕著

海外投資家からみると割安感もあり、底堅さの期待は持続しそう

今年になって、東京都区部では住宅地が2.2%上昇(前年0.5%)、商業地が2.2%上昇(前年▲0.3%)とプラスに転じた。リーマン・ショックや東日本大震災の影響を受けた2009~2012年の下落と比べ、コロナ禍の3年間の影響は軽微であったことが判明した。特に都心に近い住宅地、住宅地に近接した商業地で価格の回復が顕著となっている。

住宅地では中央区、港区、新宿区、豊島区、渋谷区、品川区に加え、良好な住宅地である中野区、杉並区、文京区、さらには荒川区、墨田区、北区など都心にアクセスしやすい区での上昇が顕著。

コロナ禍での世界の都市と東京を比較してみると、他の都市に比べて東京のオフィス価格下落は一時的でしかも軽微で、回復へのスピードも早いことが分かった。

マンション市場でも、コロナ禍の被害が甚大であった「ニューヨーク」「ロンドン」では、都市封鎖など社会経済活動の自粛が影響し、マンション価格の下落基調がしばらく続いた。しかし、2021年10月以降オフィス出勤の再開によって都心部に居住環境を求める実需層が広がりを見せ、マンション価格・賃料は一転して大幅なプラスとなった。同時期に東京でも、一時様子見だったマンション価格も再上昇し、一部地域では賃料も上り坂になっている。

これからの不動産投資で何を考慮すべきか。

混乱の続く世界情勢のなかにあっても、世界の都市ではコロナ感染を組み込みながら社会経済活動再開に舵を切っている。コロナ禍でも根強かった東京都心への人口回帰は再び増加し始め、また、都心のオフィスでの勤務も復活しつつある。普及したテレワークがどこまで維持されるかによって都心でのオフィス供給のパターンが決まる。

依然として低金利政策を持続する日本に対しては、歴史的な円安も進むなかで、海外投資家からみた投資の割安感は依然として変っていない。世界的なパンデミックでも東京の感染者数が少ない、ヨーロッパのように戦争に巻き込まれる地政学的リスクが少ないなど、安全だという安心感を与える要素も存在していることが大きく影響している。

これからのESG投資の浸透や、円安、インバウンド投資熱などが続くのであれば、東京の不動産の底堅さへの期待は持続しそうだ。

<参考資料>

東京都「東京都基準地価格の概要」

東京都総務局「東京都の人口(推計)」

東京都産業労働局「テレワーク実施率調査」

一般財団法人日本不動産研究所「国際不動産価格賃料指数」

三鬼商事株式会社「オフィスマーケット 東京ビジネス地区」

JLL「世界的な金利上昇局面における国内不動産投資市場の今後」2022年9月28日

健美家編集部